1. 杠杆效应:在线配资可以通过借款或者融资来增加自己的资金,提高投资收益率。这种杠杆效应可以增加盈利的机会,尤其是在市场行情较好时。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

本文源自:期货日报

在当前价格持续低迷的背景下,碳酸锂产业又传来一则利空消息。据彭博社6月29日报道,阿根廷四个新锂矿将在几个月内陆续投产,这将使阿根廷的锂年产能大幅增加79%,达到20.2万公吨。

据了解,阿根廷是全球锂矿资源储量大国,探明锂资源储量近1900万吨,约占全球总储量的21%。当前,阿根廷新任总统哈维尔·米莱正在加速开发锂矿资源,推动锂出口以提振经济。

此次投产能为碳酸锂市场带来多少供应增量?

期货日报记者了解到,阿根廷将陆续投产的四个盐湖分别为Centenario-Ratones、Tres Quebradas(3Q)、Sal de Ore、Mariana,合计锂盐产能约8.9万吨。其中,与碳酸锂产能相关的有Centenario-Ratones一期项目,设计产能2.4万吨LCE,3Q一期规划产能2万吨LCE, Sal de Ore规划为2.5万吨氢氧化锂,Mariana一期规划2万吨氯化锂。

“从中长期来看,这些项目本就是今明两年预期投产的项目,它们的投产并不会额外增加市场的供给压力。短期来看,投产加爬坡,供给增加的压力也不会在短期内体现出来。”中信建投期货分析师张维鑫也认为,此次投产消息,更多是情绪上的影响。

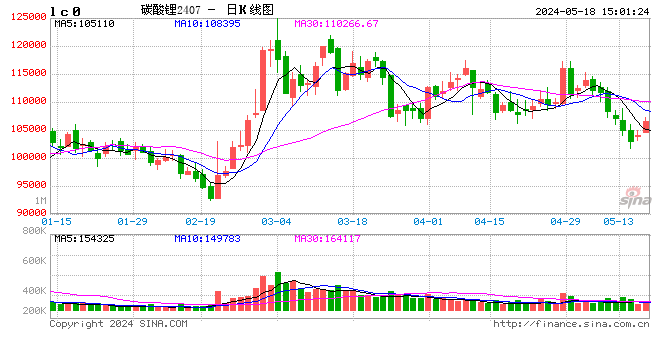

此消息对盘面影响如何?期货日报记者留意到,当前消息面对碳酸锂市场整体影响也相对有限。从上周走势看,碳酸锂期货整体维持偏弱震荡运行态势,周中受大厂检修消息影响一度走高,但实际影响有限,之后又重回跌势。截至6月28日,碳酸锂期货主力LC2411合约报收94500元/吨,周度下跌2%。

据了解,上周志存锂业集团宣布,下属两家子公司将于7月分段有序开展夏季检修工作。“结合其当前实际开工率以及分段检修对产量的影响相对较小,此次检修带来的实际减量较为有限。”东证期货分析师陈祎萱提醒,尽管检修消息实际影响有限,但低估值状态下市场对利多消息相对更为敏感。

“阿根廷大举扩产消息传出的时间点,恰逢全球需求前景不明朗时期,叠加当前锂库存正在积压、价格持续下跌,这一消息仿佛又为当前碳酸锂偏弱的基本面‘再添一把火’。”长安期货分析师王楚豪认为,从消息面上看,此消息或将加剧市场对全球锂市场供强需弱的判断,但实际上从去年开始,市场就已将该投产预期纳入全球供应的增量范围,对业内而言并不算是新消息。

业内人士认为,本轮碳酸锂价格持续下跌,主要是基本面转弱所致,当前碳酸锂市场已经逐渐回归基本面交易。

张维鑫分析认为,尽管此次扩产消息对实际供应增量影响不大,但在当前碳酸锂价格震荡下行的态势下,供给端并未出现明显减量,供强需弱仍是基本面的主要矛盾。

“在过去高价刺激下的供给大幅放量,超过需求增长,导致价格持续下跌。”张维鑫认为,要想改善当前基本面矛盾,市场需要一个新的平衡价格,在这个平衡价格上,供给会减少,需求会增加。一方面,随着价格的下跌,部分高成本项目面临亏损压力,生产企业减产、停产,甚至会使得一些未来将投产的项目延期,供应会相对减少;另一方面,随着价格下跌,市场押注未来锂价上涨,锂会作为一种资源被储存起来,表现为库存上升、表观需求增加。“目前市场的主要博弈点就是底部价格的确定。价格持续下跌,不断试探锂盐企业的真实成本,同时也在不断试探市场的价格底线。”张维鑫解释。

从库存数据看,当前行业累库趋势明显。2月底以来,碳酸锂周度产量已从0.7万吨的低位连续上台阶,近7周碳酸锂周度产量稳定在1.4万吨上方,并于上周突破1.5万吨大关。数据显示,上周碳酸锂行业样本库存跃升3967吨,至106909吨。从各分项看,库存全线累积,其中生产企业库存增加至5.34万吨,下游库存增幅更为明显。方正中期期货分析师魏朝明认为,当前需求季节性见顶的趋势延续,产业链库存去化压力逐渐凸显。在此情形下,锂资源进口预期增加的消息对行情构成情绪面的利空,接下来需要关注相关产能释放进程及进口安排情况。

展望后市,张维鑫认为,碳酸锂难以在7月份出现反弹行情,弱势运行仍是主基调。“从周期角度看,尽管当下价格已经跌至90000元/吨附近,但供给侧尚未出现重大减停产现象,新增供给仍在陆续投产,即价格下行趋势结束前的供给减少尚未出现,因此预计下行周期还未结束。”张维鑫解释。

“近期碳酸锂超跌反弹,更多是反映成本支撑价格底部测试的结果,长期趋势拐点和弹性仍待供需基本面拐点显现。”王楚豪认为,虽然从当前盘面价格看,进一步下跌并突破前期低点的可能性不大,但供给增长预期的高确定性叠加需求的疲软,锂价短期内或持续震荡偏弱运行。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 证券股票公司